『STOの最新動向について』

『日本初のIEOを終えて発行体として見えた現状と課題について』

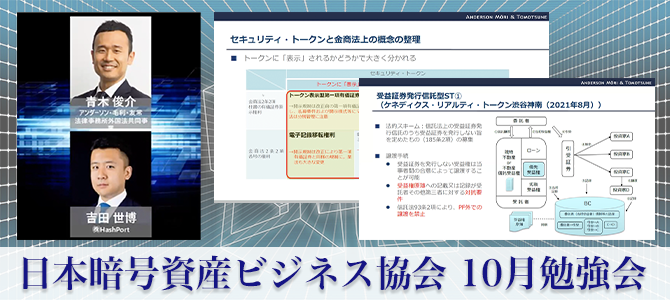

カリキュラム及び概要

- 日時:2021年10月28日(木) 17:00〜19:00

- 場所:オンライン配信

- 第一部(講演) 17:00〜18:80 : 『STOの最新動向について』

第二部 18:00〜19:00 : 『日本初のIEOを終えて発行体として見えた現状と課題について』

■ 講演者

第一部(講演)

青木 俊介氏

アンダーソン・毛利・友常法律事務所外国法共同事業 パートナー弁護士

第二部

吉田 世博氏

株式会社HashPort 代表取締役CEO

(株式会社Hashpalette 代表取締役を兼務)※第二部は非掲載

『STOの最新動向について』

青木 俊介氏

アンダーソン・毛利・友常法律事務所外国法共同事業 パートナー弁護士

(青木)

アンダーソン・毛利・友常法律事務所の青木です。ご参加いただきありがとうございます。最初に少し自己紹介します。私はキャピタル・マーケッツ分野を専門とする、いわゆる証券ロイヤーといわれる弁護士ですが、同時に当事務所の河合弁護士をはじめとするフィンテックチームと共に、ブロックチェーンを扱う案件を中心にフィンテック関係も携わってきました。そのために、特にブロックチェーンを証券分野で活用しようとするSTOには非常に興味があります。

本日は夏に公表された公募型不動産STの解説と、これまでの公表案件における実務上のニーズや用いられたストラクチャーにポイントを絞って40分でお伝えし、その後に質疑応答の時間を取ります。目次には3点を挙げています。最も興味があると思われる、3番のSTOの最新動向を中心に話します。

『1.セキュリティ・トークンとは』。いまさらと思うかもしれせんが、STは目的がはっきりせず、何となくデジタル化すればよいと捉えられてしまうことがあります。案件を始めるにあたっては目的をはっきりさせることが重要です。この『ブロックチェーン等の分散型台帳技術(DLT)を用いたシステム上で発行・管理される電子的な証票の形態をとった証券』という定義を見てもよく分からないと思いますが、要するに、ブロックチェーンで記録される記録と、権利が結び付いた状態になっているものがセキュリティトークンです。

ブロックチェーンなので、ビットコインと同じ連綿と続く記録の集合体ですが、セキュリティーの面から、プライベート型やコンソーシアム型のブロックチェーンが使われています。案件の理解のためには、ブロックチェーンがどこで使われているのかという点についてのイメージを持つことが重要です。現在、公表済みの案件を中心に、日本で利用されているもののほとんどは、電子帳簿の形でブロックチェーンを使用し、そのブロックチェーン上でトークンが動けば権利も動くという仕組みがシステム上も契約上も実現されていて、それがセキュリティトークンであるというイメージです。

後で説明する資料の中でも、ブロックチェーンが使われている場所に注目すれば理解しやすくなります。下半分にメリットの記載があります。発行体側から見たものと、投資家側から見たものに分類しています。コスト削減だけにフォーカスすると見えなくなる部分が多くあります。むしろ他の部分のほうが重要です。

この丸ポチ(中黒)に従って見てもよいですが、別の見方もあります。例えば、現在既に存在する、ほふりを使った証券決済システムとの違いを見ると、あえてほふりを使わず、このセキュリティトークンを使うことの意味が見えてきます。ほふりで取り扱えるのは第一項有価証券に限られますが、ほふりで扱えない第二項有価証券に譲渡性を付与する形で発行できます。また、通常、未上場の金融商品に譲渡性を付与することは難しいですが、ブロックチェーンを使用すれば、譲渡性を付した形で、未上場の複雑な裏付け資産を持った商品を、ブロックチェーン上で発行することが可能です・・・

・・・

『STOと今後の展望②~セカンダリ~』は簡単に触れます。セキュリティトークンについては、よくセカンダリが課題だといわれます。第一項有価証券の株や社債では既に一定のセカンダリが存在しますが、社債についてはその流動性の向上に対する問題意識があります。次のページの第二項有価証券には流通市場が全くありません。この点で特に期待されるのはPTSです。時間の関係上、次のページから始まるPTSの詳細な要件の説明は割愛します。

『今後のセカンダリ市場整備の方向性』を見ます。日本の現状について、コンソーシアム発表のデジタル証券PTSに関する提言というペーパーを見ていただくと、デジタル証券のPTSをイメージできます。現在のPTSは左側の株式、特に上場株式です。上場株式には顧客注文対当方式で価格決定するものはありますが、そのPTSには東証という上場市場があり、その代替としての市場という位置付けで、価格は東証で付きます。それを参照し、顧客注文対当方式のPTSで注文が突合されます。右側のデジタル証券では、上場市場が存在しないため、PTSで価格形成されます。そこが従来と決定的に違います。その価格形成機能に着目して、今後PTSに対する規制を占うことができます。このPTSの中にも、競売買方式のように高度な価格形成機能を持つものと、高度な価格形成機能ではなく一定の価格形成を行うものの二つがあり、それぞれにグラデーションがあります。

ここがポイントで、最も流動性が高い形で実現すれば、相応の規制も必要です。通常の上場市場にインサイダー取引や相場操縦の規制があるように、一定の規制をかける考え方も当然必要です。規制なしでPTSを導入すると、恐らく不公正な取引が横行し、利用されなくなるので、一定の規制は必要とのコンセンサスが形成されると思いますが、デジタル証券用の法規制はまだありません。来年か再来年の法改正でこれが実現すれば、このPTSも出てくると思います。いったんここで終了します。質問があれば受けます。

講演資料・議事録全文・動画アーカイブは会員専用ページご確認いただけます。