『日本のST市場の外概観と、二次流通市場構築について』

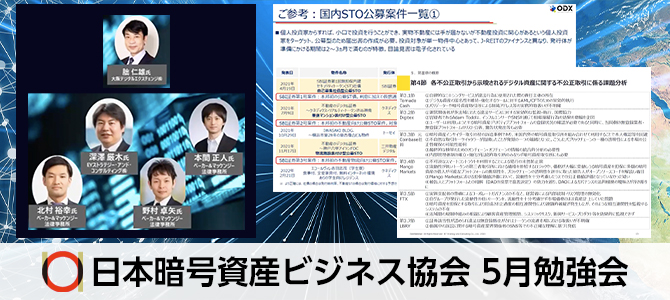

『「デジタル資産を用いた不公正取引等に関する国際的な規制動向、法規制当局による執行事例、 及びマーケットにおける課題の分析調査に関する報告書」について』

カリキュラム及び概要

- 日時:2023年5月30日(火) 18:00〜20:00

- 場所:オンライン配信

- 第一部 18:00〜19:00 : 『日本のST市場の外概観と、二次流通市場構築について』

(講演概要)

国内におけるセキュリティトークン(ST)の発行市場は不動産小口化商品および社債を中心に徐々に伸びてきています。ただSTに関する法令手当がされた2020年当時より期待された動きには至っていないものと思われます。この動きを加速するため、金融審議会等でも二次流通市場の整備が求められています。

本セッションでは、国内のST市場の概観、大阪デジタルエクスチェンジが構築を進めている二次流通市場の概要および市場全体の課題等につきご紹介させていただきます。

第二部 19:00〜20:00 : 『「デジタル資産を用いた不公正取引等に関する国際的な規制動向、法規制当局による執行事例、 及びマーケットにおける課題の分析調査に関する報告書」について』

(講演概要)

岸田政権の「骨太2022」が「Web3.0の推進に向けた環境整備の検討を進める」としたことを受けて、金融庁は、「暗号資産を含むデジタル資産に関する責任あるイノベーションの推進に向けた環境整備の検討を行う…観点から」(仕様書より)、標記調査を企画競争により委託し、4月27日にその報告書が同庁HPに公表されました[1]。本講演では、361頁に上る同報告書の

ポイントを、実際に報告書を執筆したEY及びベーカー&マッケンジーのメンバーが説明します(報告書の内容を説明するものであり、金融庁の見解又は今後の政策の方向性を解説するものではありません)。

■ 講演者

第一部

朏 仁雄氏 :

SBIホールディングス デジタルスペース室 部長

大阪デジタルエクスチェンジ 代表取締役社長

第二部

深澤 厳木氏 :

EYストラテジー・アンド・コンサルティング株式会社 Financial Services Risk Management (FSRM)・アソシエートパートナー

本間 正人氏 :

ベーカー&マッケンジー法律事務所 金融・プロジェクトグループ パートナー

野村 卓矢氏 :

ベーカー&マッケンジー法律事務所 キャピタル・マーケットグループ

第一部 :

『日本のST市場の外概観と、二次流通市場構築について』

朏 仁雄氏 : SBIホールディングス デジタルスペース室 部長、大阪デジタルエクスチェンジ 代表取締役社長

(朏)

大阪デジタルエクスチェンジの朏と申します。本日は、せっかくの機会ですので、簡単に自己紹介をします。

もともと私は銀行で普通の道を歩んでいましたが、きっかけがあって、オリンパスのIT子会社の代表を仰せつかった時期があり、そこでAIに出会う機会がありました。オリンパス自身は医療機器のメーカーで内視鏡が有名です。内視鏡の映像から今取るべき悪性か陽性かを判断するニューラルネットワークを用いたアルゴリズムを作っていました。そのシステム子会社側で、AIの奥深さを非常に感じて、ここからAIの時代が来ると思っていました。しかしそこでたまたま、これからはブロックチェーンだと思い立ち、そこから暗号資産の世界に入りました。2018年からビットポイントジャパンでICOビジネス部長を務め、ここでJCBAのICO/STO部会長として携わった経緯があります。その後、SBI証券に転じ、その中ではセキュリティトークンの不動産案件公募1号の渋谷の案件に、SBI側の責任者として携わりました。並行して2次流通市場の立ち上げということで、2021年に大阪デジタルエクスチェンジが設立されたときから代表を仰せつかっています。今、SBIホールディングスのデジタルスペース室も兼務していて、パーミッションレスブロックチェーン上の暗号資産、ステーブルコイン、NFT、Web3、メタバースといわれる領域のビジネスをホールディングス側でも兼務で携わっています。

大阪デジタルエクスチェンジの会社概要の説明をします。2021年4月に、デジタル証券、セキュリティトークンの市場の創設を目的に設立されました。資本金、資本準備金を合わせると40億円ぐらいの規模で、株主構成はSBIグループ、SMFGグループ、野村ホールディングス、大和証券グループ本社です。各株主さまから取締役の就任があり、比較的業界を挙げての取り組みになっているところが特徴的な動きです。株式に関しては、PTSとして2022年6月にスタートしていまして、株式のPTSとしては、日本では3社目になります。昨年度2月までの実績値では、デイリーの取引高が400億円弱で、立ち上げてすぐにこのぐらいのところまで、何とか持ってくることができた状況です。

・・・

先ほど申し上げたように、中央清算機関がなく、各証券会社同士で資金とセキュリティトークンの決済を行う必要があります。T+2で、お金とセキュリティトークンのデリバリーは完全に切り離して行いますので、証券会社にもし何かあったときに、受け渡しに失敗するような可能性が出てきます。そうすると当然各証券会社は、自分の相手方に立った人に対するカウンターパーティーリスクを負う、そのような仕組みになってしまうので、それを極力避けるために、証券会社による顧客のチェック、また参加の資格でいくらかの要件の設定が必要です。また、テクニカルにエラーすることを避けたいので、支払い、受け渡しはバイラテラルにせざるを得ないことになりそうです。取りあえずはバイラテラルに、非DVP、同時履行ではない、そのような仕組みになってしまうかと思います。これを11月をめどに作り上げたい。

それほど流動性がないという想定なので、ザラ場は当面なしで、板寄せだけにしようと考えています。目先は受益証券発行信託で、不動産がメイン、また社債の取り扱いも検討しています。板寄せの方法は、大阪取引所がデリバティブでやられている板寄せの仕組みに極めて類似していますので、板寄せだけにして、取りあえずは日2回の市場で足りるのではないか、そのような節立ち合いのイメージです。

私たちの市場に参加する方は第1種金商業者ですから、証券会社として参加することになります。ですから、暗号資産交換業者のように、個人に直接KYCすることは考えていません。個人投資家は証券会社の先にいるという前提で、私たちには証券会社として接続をするイメージです。

取り扱いについては、セカンダリーマーケットに乗せるところで、上場審査のようなものにする必要があると考えています。証券会社から発行体の証券を個別にご推薦いただくという建付けにしたいと考えています。開示などの関係で東証でいうと上場契約により東証が発行体に課す義務があります。当然、自主規制の中でさまざまな議論をして、金融庁、証券業協会、STO協会とも話をし、ある程度契約をする必要があると考えます。不動産の場合何が発行会社になるかはありますが、そのような形で契約させていただくことになるかと思います。当然、ファンドの中の物件に何か起きたときの開示も対応をする必要があります。

私たちは、セキュリティトークンのプラットフォームは持っていないので、ここで想定しているプラットフォーム、STの基盤になるところは、MUTBのProgmatやBoostryのibet、Securitizeだったり、あるいは新たに参入しようとされているシステム会社もあるので、そのような基盤になります。この基盤の上できちんと移転が適切になされることは、確認をする必要があると考えています。私たちのODXのST市場で取り扱う上では、この発行基盤となるプラットフォーマーとも、何らかの形で契約、確認をするプロセスが必要かと思います。この辺りはこれから細かいところを詰めていく、そのような予定になっています。ご説明は以上です。

講演資料・議事録全文・動画アーカイブは会員専用ページご確認いただけます。